融资路演时,投资人究竟在看什么?(下)--商业计划书系列

导读:上一篇《融资路演时,投资人究竟在看什么?(上)--商业计划书系列》讲了如何去清晰有效的描述公司简介、产品介绍、核心优势、商业模式和行业竞争,那么接下来要分享的是:团队介绍、股权架构、财务预测、融资规划和联系方式。

六、团队介绍

我经常可以看到一种很糟糕的团队介绍,而且是糟糕的非常典型:密密麻麻的、简历式的团队介绍。写的事无巨细,各种头衔加身。

看创始人看什么?看他能不能做一个好的领头羊。老大有三个点很重要。第一:资源背景,第二:全局高度、使命感,第三:识人用人。介绍老大的时候可以围绕这三个点用一段话去展开,通过过往的经历去佐证(没有就不要瞎编~)。而不是像念简历一样直白的说什么时候在哪做过什么这种表象。

在高管团队这块,很多创始人可能会担心说团队没有牛人,要不要挖几个很有名头的过来?或者让他们兼职、做顾问来充场面...其实大可不必。高管团队突出三个特点就可以了:志同道合、互补,专业。

在介绍他们的时候也不需要太复杂,每个人一句话带过:

“_______负责公司_______模块/岗位,跟团队合作了_______时间,在_______领域/模块积淀了_______时间,取得过_______的成绩(或)曾经参与过_______(知名)项目”。

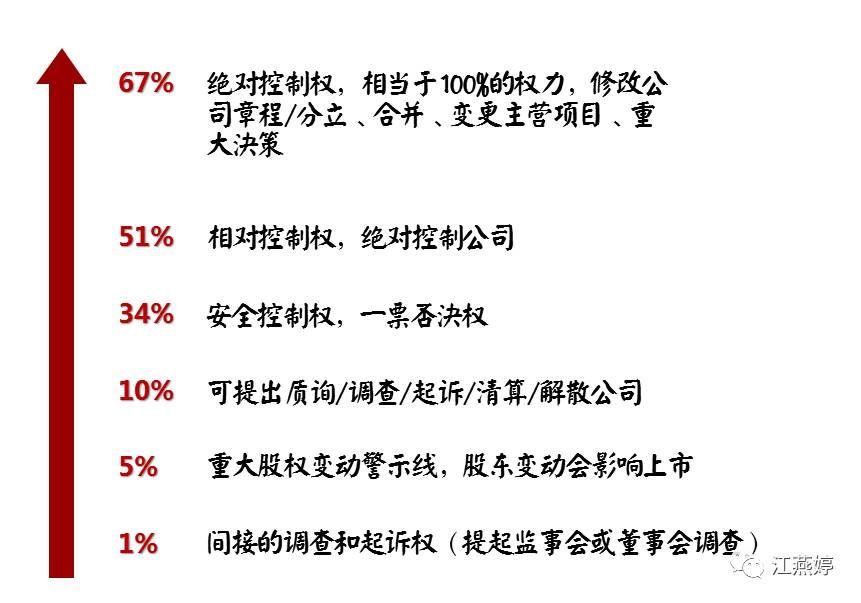

七、股权结构

这个模块我认为有三个关键词:简单、清爽、创始人控股。因为从第一轮融资开始,公司就要准备未来的IPO之路或者是境外上市之路了(帮助投资人套现嘛~)。

两位创始人五五分、或者三位创始人各占1/3这样平分的股权结构就像是定时炸弹,因为你不知道什么时候出现争议公司就会停滞不前。所以建议大家在股权结构设计上,创始人要一家独大掌握控股权。换另一个角度来说,投资就是投人,都没有老大了还押宝投什么呢?

当然,很多的民营企业都是夫妻店起家的,投资人会不会不喜欢这样的项目呢?不一定。如果说配偶在公司某个岗位上发挥着重要的作用,那Ta的角色就是核心员工,持有股份是合理的,双方可以签约一个一致行动人的协议。那如果对方并未任职,就建议去收回股份。

公司的股权结构设计是一门艺术,不是精准的科学。我没有办法给大家提供测算比例的公式。我的建议是可以按照团队中成员的贡献程度来占股。可以参考的要素有:创意,团队的召集和组建,管理和运营、专利知识或者独特的技术,社会资源、市场资源、融资资源等等。这些股份不是直接分配,而是以期权预留的形式,由创始老大代持。等行权的时候,那部分股份相对更值钱了,归属感和参与感还会更强。

对于那些想要全员持股的公司,股权结构会比较分散,建议以持股平台(合伙企业)的方式来操作,这样决策权还是统一到创始人身上,通过持股平台隔了一层,哪怕离开了也不会影响公司。

那如果说你的企业现在就存在股权结构不合理的问题了,可能就要好好的沟通协商了哦~怎么样拿回控股权,同时能让大家都开心,觉得都合理。具体该怎么样沟通呢?作为一个合格的老大,这是你自己要解决的问题啦~

八、财务预测

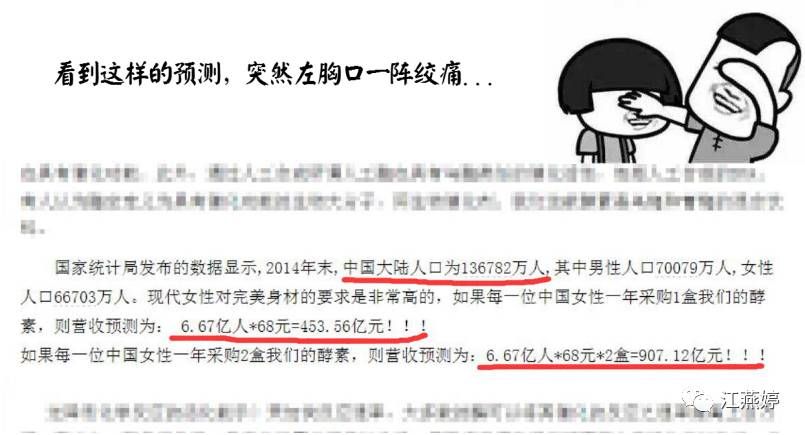

先让大家看一个预测提提神。这个预测是逗投资人玩呢?还是企业真的相信可以这样?

那财务预测模块怎么写呢?不少人都跟我说过很纠结到底是写 “什么账” ~~~其实投资人不会关注净利润、毛利润的细节,用约数就可以了。投资人关注的是这几个数字之间的关系。

-

如果企业的特点是“做规模”,那就要在营收上体现企业价值,营收数据大,同时有一个良好的营收增长曲线;

-

如果企业是“小而美”的,那就要突出企业赚钱能力强,通过高净利润率、高毛利率体现。

(以上两点都要基于真实合理的预测,不要骗)

如果说现阶段或者未来一个阶段财报上暂时没有、或者财务数据不好看,那就写一写用户数、粉丝数、点击率的增长估算,然后再预测出公司未来变现的能力。

其实写这一模块也是创始人自己验证项目的好时机。如何这些数据你越想越难看,那就不要怪台下的投资人抱着手用奇怪的眼神看你笑了...

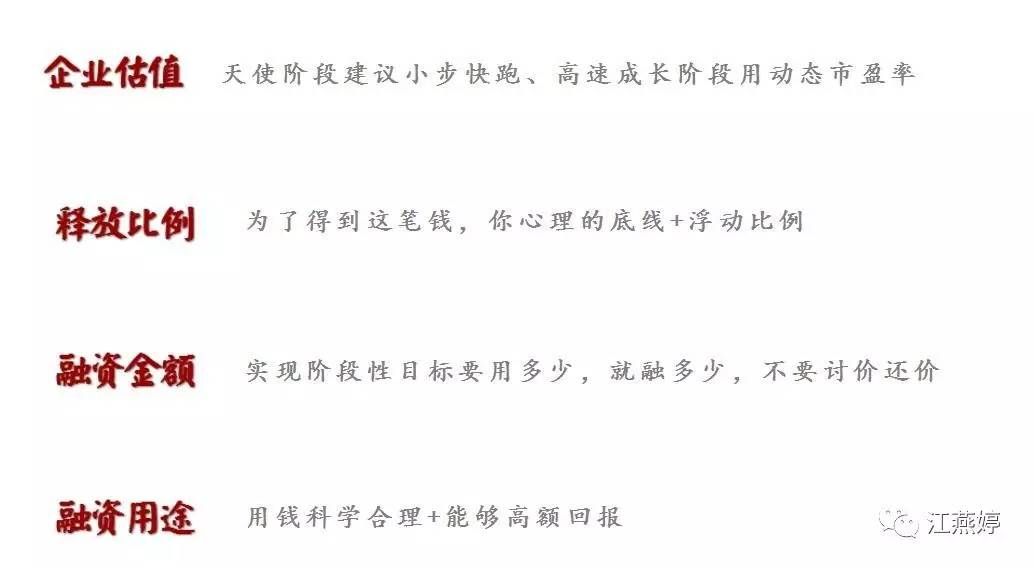

九、融资规划

一般来说,融资规划这一页包含四个内容:企业估值、释放比例、融资金额和融资用途。

对于成长期的企业,可以采用动态市盈率来大概计算估值。股价(prise)= 每股收益(EPS)* 市盈率(PE)。

净利润1000万以上的,要考虑公司未来几年IPO的可行性,如果比较快(投进去后1-2年就可以启动IPO、5年内可以退出的项目),一般来说投资人会跟同类型上市公司的市盈率做对比、打几折给你估。

天使阶段的项目估值其实真的是很难的,因为是第一次没有参考。建议可以小步快跑,也就是每次融资估值相对低一点、融资金额也少一点,但是借助投资人的资金和带来的资源快速发展、抢占市场。如果真的确认不了估值,就先写融资金额和释放比例的底线,这样估值就出来了。

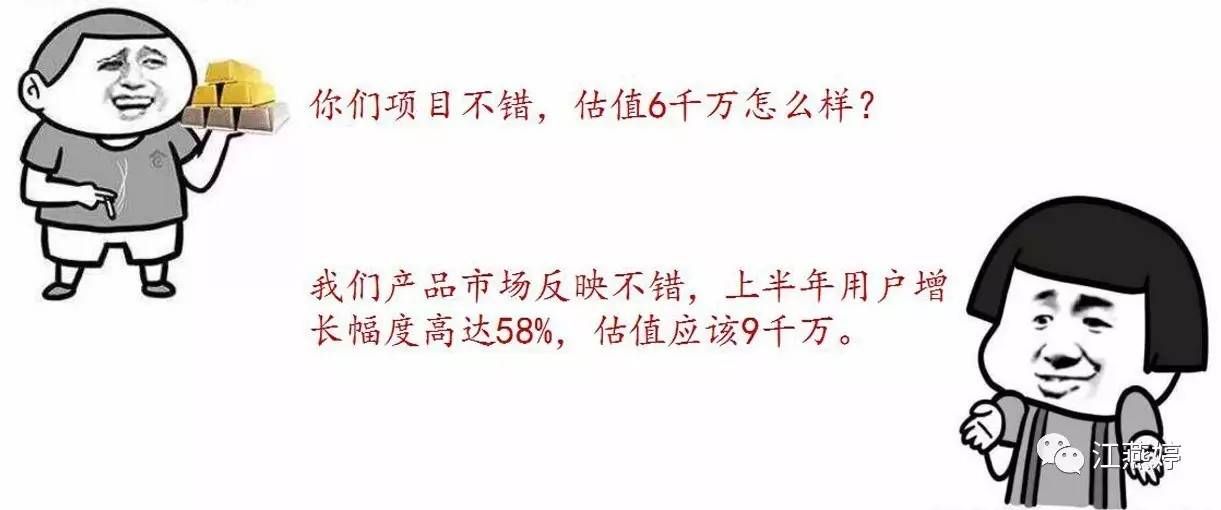

项目和投资人之间很多时候估值是心理战,尤其对于高成长性高爆发性的项目而言,只要企业真实的数据跑得好、估值不是太离谱,投资人其实是会被动的接受企业报价的,因为看重的是未来裂变空间。

对于融资需求,我认为一定是以业务发展为核心的,实现某个阶段性目标要多少钱就融资多少钱。不要觉得人家都融资1000万释放10%、那我也这样吧...更不能出现的是那种:“我想融资1000万...给我500万也行啊...100万也收...” 讨价还加会让人觉得很不靠谱。

而释放比例这块怎么确定呢?为了得到这笔钱,我的心理底线是多少、能够接受的浮动比例是多少。尤其是初创阶段,一下子稀释太多就会牺牲未来的更多可能性。而且投资人也不会说一下子给你很大笔钱占很多股份的,一般来说拿10-20%左右的比例。

投资人投资的目的是赚钱,所以在融资用途这块,要体现用钱的科学合理、同时投入这笔能够在某个阶段实现什么目标、要带来性价比最高的回报。

十、联系方式

这页没什么好讲的,只有一个小提醒:请留创始人或者融资负责人的联系方式。之前遇到过广州生物医药的项目,路演的是公司行政经理,面对投资人的提问一问三不知就算了,最后一页联系人写的还是前台座机,那位经理说:“我们老板很忙的,怕骚扰电话”...作为主办方,我当时有一种想赶她下台的冲动...

分享到这里,我关于商业计划书的撰写基本就讲解完了。大家有没有发现,我没有跟大家分享如何写行业规模、行业前景预测。为什么?因为投资人有自己聚焦的投资领域,在这个领域都会有自己的资源、圈子、有情报,所以在台上慷慨激昂的分析行业前景其实是在浪费路演的时间。

如果要写一写,那我建议可以从公司的定位和现有资源出发,分析一下在大行业中公司切入的、细分领域的前景。这个内容可以放在 【商业模式】 模块前面呈现。

以上是我这次总结分享的全部内容了。总的来说,项目在融资之前要先把频率转过来:

你不是上台耍宝、而是去展示企业的价值;你不是求投资人,而是你们互相选择、互相成就。

VIA:江燕婷