创业不懂财务,如何做财务预测?——商业计划书系列篇

导读:一份完整的BP,一定还需要有一个从财务和数字的角度来对这个业务进行的分析。

因为任何商业和业务,最终一定会反映在财务数字上。根据我们商业计划书的这样一个想法,未来它可能展现成什么样的一个价值的前景,这是需要我们从财务规划中去表现出来的。

你的投资人在投你的时候,一定也会要求知道你对未来这家公司的财务规划,可以发展成什么样?可以产生什么样的价值,收入,利润等等。

所以在编写财务预测的时候,其实也是我们自己对于自己的业务有的更深入的思考。从数字的角度来思考这个业务未来的发展情况,从中来推演出,这个企业和这个商业的价值所在,它是否真正能够产生价值,价值的大小,有多少?在什么时间点产生这个价值?或者说我需要花多少钱,才能产生什么样的价值?也有可能发现,从财务角度看,并不能产生很大的价值,那是否要调整我的商业规划呢。

所以,这个章节我将教会大家,如何来编写财务预测。

点击这里 查看更多完整商业计划书范文

一、财务预测

对于财务预测大家可能听到不同的叫法,中文我们叫财务分析或财务预测,在英文会叫做 Financial Plan 或者 Business Case,不论叫什么,其核心的内容,是相似的。

在开始财务预测的讲解之前,我想有一个很重要的说明,是从思想上的放松。有些创业者说,我不是财务专业的,我也从来没看过财务报表,让我去做一个财务预测,这对我来说是不可能的,因为这对我来说就是一个完全陌生的领域。很多人听到财务会有这样的恐惧感。

今天我想介绍给大家的关于财务预测的知识,不是一个针对财务人员要去做的财务预测,而是针对一个对于没有财务基础的人的。

你可以通过这个过程,多了解一些基本的财务常识,学会顺利的完成一个财务计划的编写。当然了,作为一个企业现在或未来的创始人,你一定也要学会能够去读懂财务报表,这是一个CEO的必修课。

二、关于三张表

好,言归正传。提到财务预测,首先我们来看看它是由哪些内容构成的?

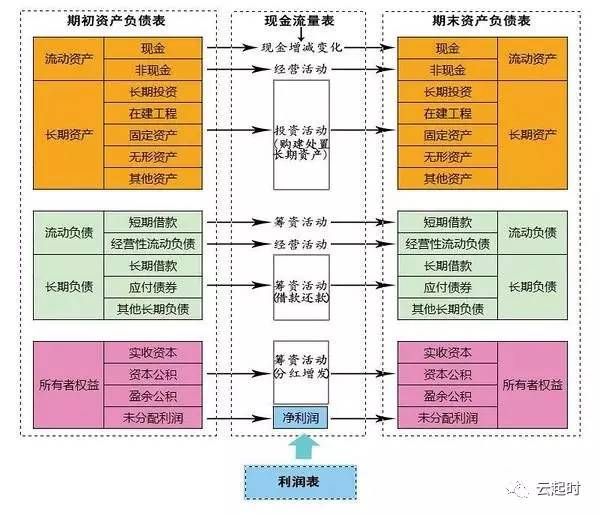

通常,我们提到财务报表,都一定会说三张表,它们分别是:资产负债表(Balance Sheet)、损益表(Income Statement)和现金流量表(Cash Flow)。

这三张表分别代表什么呢?简单来说:

1、资产负债表,是描述公司资产状况,包括可能有现金,有形、无形资产,负债,应收账款股东投资,留存收益。

资产负债表是表明企业的基本的财务状况,更重要的要记住资产负债表是一个静态的数据,可能比如说某一个年末的资产负债的情况,它是一个静态数据。英文叫做 Balance Sheet (要求表的左右两边平衡)我们给大家看一个样图。

2、损益表,是关于亏损还是收益的数据的。这份报告预计收入和费用支出清单,它显示了一个公司在一定时期内的盈利能力。有时候也叫做利润表。英文叫做 Income Statement, 或者简写 P&L。这张表我们会在后面详细介绍。

利润表

3、现金流量表,是反映在一固定期间(通常是每月或每季)内,一家公司的现金(包含银行存款)的增减变动情形。并根据其用途划分为经营、投资及融资三个活动分类。现金流量表可用于分析一家机构在短期内有没有足够现金去应付开销。

现金流量表是非常重要的一张表。因为对于一个企业来说,账面上的现金,就相当于是一个人体内的血液,如果没有血液的话,再大的企业也有可能会瞬间倒塌。比如说如某月的现金余额预测呈现负数,您就要小心了,因为您有可能在那个月会无法支付供应商费用、房租甚至员工工资,这种情况会造成后果非常严重的恶性循环。

所以说:Cash is King。(现金为王)

这三张表是三个不同的表,起到不同的作用。但是神奇的是,这三张表其实是完全相通的,它们直接的数据都是相连的。

比如说:利润表反映资产负债表中未分配利润的增减变化,净利润本年累计数=资产负债表中未分配利润期末数-期初数;现金流量表反映资产负债表中货币资产的增减变化,现金及现金等价物的增进增加额=现金的期末余额-现金的期初余额。

这一部分内容是不是有些听不懂了,没关系。这不影响我们编写财务预测的。

三、编写财务分析-利润表

所以在做财务预测的时候,我们需要这三张表;但有时候,一张损益表也可以。因为,损益表是一个动态表,对于我们预测和看清未来更有帮助。

1、首先,我们一起来看一下损益表的结构。

为什么?我前面说,我们今天做的财务预测,不需要有非常专业的财务的知识和背景呢。因为,财务的本身,也是依托于我们对商业的理解而形成的。他只是把我们,的思想和规划用数字的方式呈现出来。

作为一个商业的本身,我们往往先会思考的问题是什么呢?当然是我怎么赚钱,卖什么赚钱?我向谁销售什么样的商品或者服务获得收入,然后我做这个业务,需要什么样的投入?需要商品的成本,还需要花费包括租金、人工、设备等各种费用,然后还要交税,这样最后得到的钱,就是我赚的钱。这个逻辑简单吧,天下所有的生意都是这样。而这也就是损益表的结构,好理解吧。

那在这个期间,其实在编写财务预测当中,有很重要的一个要素,是什么呢?那就是假设。

我们小伙伴一定会想,未来的东西是怎么算出来呢?其实他这些东西是基于一个一个你的经验,或者你的行业,或者你的规划,而得出的一个一个假设。所有的这些是基于你的合理的假设,而得出的,假设正是我们梦想的前提。

2、接下来我们来看损益表。

第一步:一个损益表,最上面的头部的东西,就是说我怎么来赚钱。

这里面的假设因素是包括:我的目标客户群是谁?我在某一个时间段,可以获得多少的用户,我可以卖给他多少商品或者服,这个商品和服务的定价是怎么样的?利润空间有多少?

用户付钱以后,减掉我这个商品的成本(COGS),就是我可以得到的钱,就是我们的毛利收入,那这个毛利的多少其实就是一个毛利率。

实践当中,顶部的这些数据,我们看到在很多互联网的公司里面,可能收入对他来说,在早期不是最重要的,比如说他看中的是一个叫GMV,比如说我们双11的,这种上千亿的销售额其实并不是企业真正的拿到手的收入,而是我们所谓的流水。

还有些互联网企业,早期它更关注的是用户的数量,也许我在跟用户的交易过程当中,我并没有能够产生收入,但是我获得了很多的用户,这个对与企业也是有价值的。比如滴滴和Uber。

第二步,上面提到的毛利,只是我销售掉商品而获得的收入差价。但是我的企业,需要有很多的支出,通常来说,在财务上会分为三个比较大的支出的类别,三大费用,分别是,财务费用,营销费用,和管理费用。这些都是我们需要花出去的钱,是需要我们用收入去减去的部分。

财务费用,所谓财务费用是,当我们在需要资金的时候,去问银行,或其他机构去借贷,需要支出的利息的部分,这就是我们所谓的财务的费用,也是主要的财务费用可能还会包括其他的一些,融资相关的。

营销费用,营销费用是我们在做销售的过程当中,需要支出的费用,包括,差旅费,交际应酬费,广告费,这系列是我们需要的销售过程当中,花钱的部分。

管理费用,管理费用是指我们日常管理所需要的开支,办公室的开支,日常的运营所需要的开支,租金等,这些都是我们要花的日常管理的钱。

用我们的毛利收入,去减去这些费用,如果不考虑折旧和摊销,那就是税前收入了。然后再缴纳相应的税金就得到税后收入,也就是净利润,这是真正属于企业赚的钱了。

所以这样的就是一个固定年度来看的财务预测,是不是很简单?那在这个过程当中呢?从财务预测的角度来说,往往他是个对未来的预期,所以我们通常的财务预测呢?会做3到5年,可能更多的有5到10年的财务预测,来看未来的一个预期。

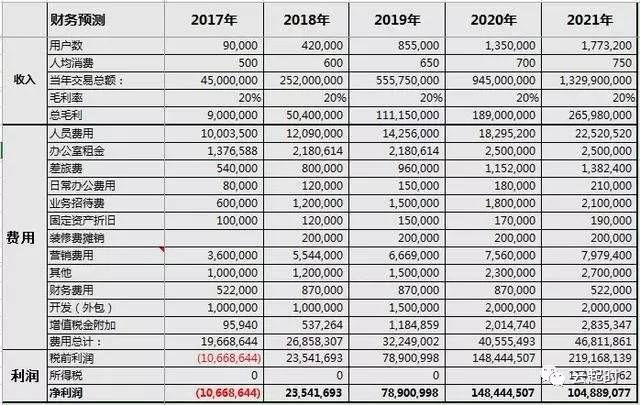

5年财务预测

这个过程当中还有一些重要的关键的点和数据需要我们去把握,比如说业务的盈亏平衡点,这是指到哪一年,哪一个时间点的时候,我的投入和产出,可以平衡,我可以把我过去的投入,真真正正都赚回来。接下来,就是净赚的了。还有些说你能够做到当年的盈亏平衡,也是一个比较好的参考值。

那除此之外,我们其实在几个月损益表还要看到的数字会包括利润率,到底你这个行业是不是一个高利润的行业;这家公司在运营的过程当中的费用是否合理,包括研发的投入、销售的投入等比例。

往往我们做完第一年的数字以后,后面的数字呢,也是其基于我们的假设,基于我们对业务每年有一定比例的增长的假设,对用户有一定比例的增长。比如销售收入,用户数每年都会有一定的比例增长。

费用类,营销费用往往我们会用销售额的一定的比例来估算;人员也会根据我们的业务的增长,会有相应的去增长。在估算人员薪酬成本的时候,请记住,你要在他的薪酬的基础上乘以1.6。

怎么理解呢?就是比如说你给几个人发1万块钱的钱,但是你要再计算它的成本和费用的时候要算到1.6万,因为这里面还会包括的社保公积金、税等一系列的费用,所以就得需要你估算在内的。

我们所做的的财务数据,也是投资人在进行投资的时候的一个估值的依据。有时候可能我们根据PE估值;有时候有可能进根据净现金流折现来估值(这些这里不展开)以此来计算到底我该投入多少,我占多少的股份。

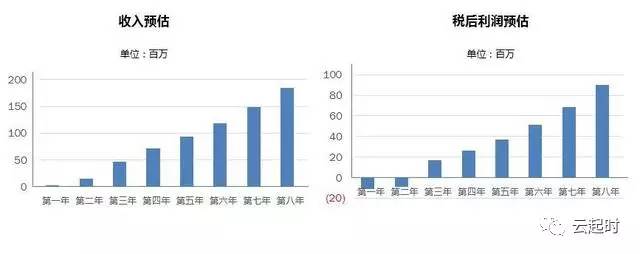

当你做完你的财务预测的时候啊,其实你需要把财务预测的一个结果,能够呈现给你的投资人,包括我们未来几年的,用户的增长,销售额的增长,毛利的增长,净利润增长,或者其他你认为有价值的,可以健康地反映这个公司的情况的数据,用图表的方式呈现。

财务预测展示

当然在,财务报表中,有很多我们可以去辨析的方法和技巧,通过不同的比率能够看出一家企业是否健康,是否是一个有前途的企业。

VIA:云起时(ID:ni-yunhua)

点击注册疯狂BP,创建投资人想要的商业计划书,开启融资第一步!