当我们谈论SaaS时,我们在谈论什么(上)

导读:过去几年,经常有各种声音表示,SaaS 领域离那个真正爆发的点已经不远了。放眼中美市场,全球共有独角兽企业252家,企业应用服务行业独角兽数量排名第一,共41家;然而,其中29家都是美国的企业,在中国,这个行业的独角兽只有8家。(数据来源:《2017中美独角兽研究报告》)

美国移动互联网、物联网起步早,且较早产生跨国企业。因此对于企业服务的需求产生比中国早,企业服务类公司产生更早。而目前在中国,SaaS行业究竟发展如何?SaaS 移动化和垂直化已成趋势,公司的创业机会在哪里?如何使流量变现?作为VC应该重点关注哪些指标?

(本文转自公众号: 线性资本)

一、SaaS市场中美对比

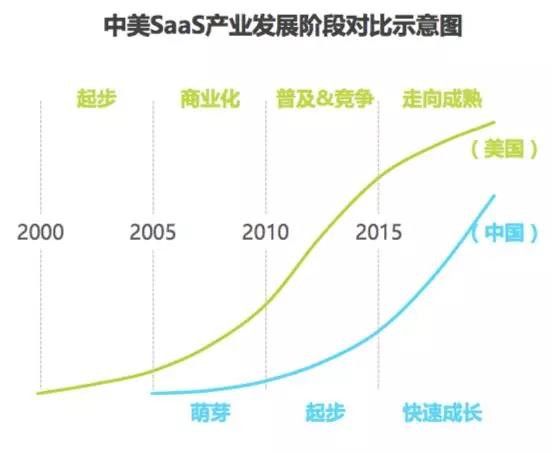

2004-2005年左右,国内SaaS行业开始起步,少数国内企业开始仿照国外SaaS厂商推出SaaS产品,个别厂商从软件或ASP向SaaS转型试水。但由于SaaS的概念在国内仍属新兴事物,大多企业对此认知十分有限,并且对安全性存疑,实际买账不多。同期,成立于1999年的Salesforce已经于2004年上市,至今,股价涨幅超过20倍,目前估值702亿美元。

2010年,玩家开始逐渐增多,云计算概念被热炒,更多互联网企业进入SaaS市场,而同期正是美国IaaS服务的高速增长期,SaaS服务开始进入快速发展期,许多SaaS公司相继上市,SaaS行业逐步走向百花齐放的局面,各领域参与方增多,部分领域出现同质化竞争。

(图表来源:艾瑞咨询)

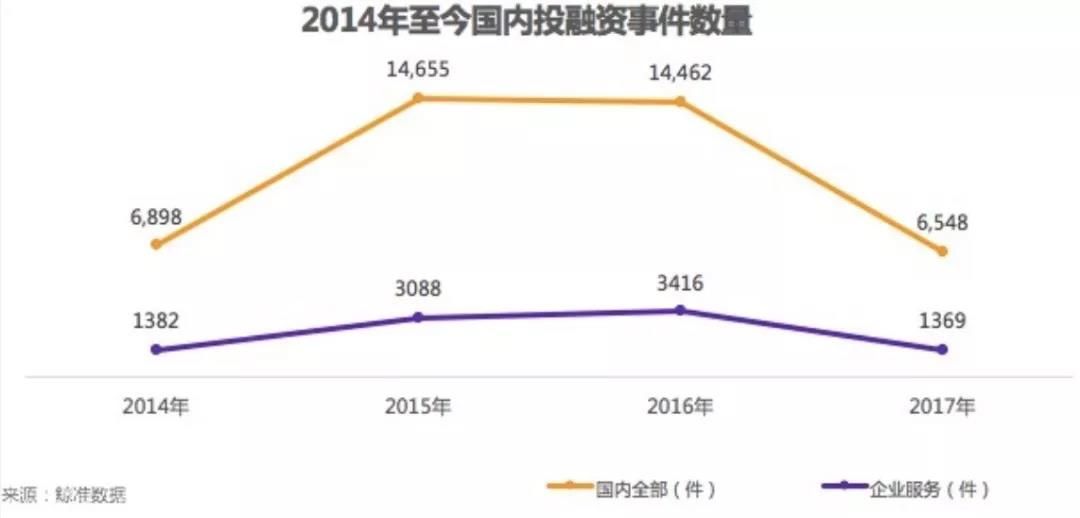

2015年是中国企业级服务市场商业化的开始,一级市场和二级市场都更加关注SaaS领域的投资机会。2014年企业服务领域的融资只有1300多起,2015年数字翻倍,到3000多起。而在最近的3年内,即使已经有多家上市公司,海外创投界仍有层出不穷的企业级应用独角兽诞生,例如企业社交媒体管理平台Sprinklr。

销售方面,美国的营销渠道多,广告领域的大头就有 FB、Twitter、Yelp、Pinterest 等,同时整体数据利用意识较强。在中国,由于数据意识缺乏,传统SaaS厂商如金蝶、用友等,之前多利用经销商途径进行销售,效率较低。除此之外,美国的很多企业服务公司的主要客户为大型企业。然而,中国的大企业较多是国企或央企,BD 成本高,难度较大。相反,中国的中小企业数量更大,更活跃、灵活。从中小企业开始入手是更常见的选择。

在细分领域上,第一波进入SaaS市场的是CRM、ERP、HRM等。因为标准化程度高,并且销售是直接为企业带来收入,所以企业在CRM上很愿意尝试和花钱,CRM也就成为了企业服务中发展最快的板块,这个领域中也出现了较多上市公司。之后办公协作、市场营销、文件管理、企业IM等才逐渐出现在视野中,并且都仍处于扩张阶段。

(图表来源:艾瑞咨询)

二、垂直or通用?That is a question

SaaS软件可以分为垂直 SaaS 和通用型 SaaS。前者帮助垂直行业做效率提升,解决某一行业的客户在各个业务环节中的问题,后者则专注于解决企业客户某一业务环节的问题,解决企业在人力、销售、财务等不同功能上的痛点。

垂直SaaS增长速度比通用型要低一些,但有机会获得较高的营收和利润率。比如物流、建筑、零售等信息化不好,但移动性较强的行业,可能会比其他行业更快采纳移动 SaaS 解决方案

垂直SaaS主要包括以下领域:

(图表来源:艾瑞咨询)

而通用型SaaS,在ERP、CRM、IM、HRM、OA、BI等细分领域都有非常多的机构,并且目前国内的融资也相对集中于通用型SaaS。

三、我们应该关注什么指标?

提到美国的SaaS行业, 就不得不提到经纬创投合伙人David Skok,他在职业生涯早期就曾先后创办过几家公司,其中三家成功上市。他还是几家行业顶尖公司的董事,包括HubSpot、Enservio和OpenSpan。 David自己还运营着一个在行业内备受欢迎的博客For Entrepreneurs,这个博客堪称SaaS行业从业者必看的一个博客。

SaaS业务比传统业务更为复杂,传统的业务指标完全无法捕捉推动SaaS性能的关键因素。SaaS和其他经常性收入业务是不同的,因为服务的收入是一个很长的过程。如果客户对服务感到满意,他们会坚持很长时间,从客户那里获得的利润将大大增加。另一方面,如果客户不满意,他们会很快地流失。

SaaS行业公认的商业逻辑是:获客-留存-变现。SaaS公司必须完成两次销售:一是获取客户,二是留住客户,让客户的LTV(生命周期价值)最大化。公司的利润并不仅仅来自于第一次销售。SaaS公司在发展早期,通常要在市场和销售等方面投入大量资源和资金,这样才能获取客户,之后需要很长一段时间才能慢慢看到投资回报。

在博文12 Key Levers of SaaS Success中,依据 David Skok 的经验和总结,在SaaS世界中,有几个关键变量会对未来的结果产生重大影响。

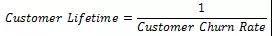

计算SaaS公司的LTV和CAC

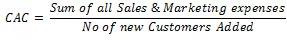

SaaS通常是一个“赢家通吃”的游戏,因此,尽快抢占市场份额是非常重要的,获取客户,关注 CAC (Customer Acquisition Cost),获客成本。

客户留存方面,关注 Churn Rate,流失率,重点看月度和年度。

商业变现上,关注 MRR(Monthly Recurring Revenue),月度经常性收入,和 LTV(Life Time Value),客户终生价值。目标是降低CAC和Churn Rate,提高LTV和MRR。

David也给出了几条提高LTV/CAC比值的方法:

(1)通过A/B测试、分析不同的销售线索获取渠道,从而达到提高转化率的目的。

(2)制作Demo视频区回答用户一些常见的销售方面的问题,减少销售在电话里为用户答疑解惑的时间。

(3)为那些在不同产品间纠结选择中的客户提供一个你自己的产品与竞争对手的产品的对比列表。

(4)最大程度地依靠客户推荐的力量。

(5)从现场销售转到电话销售。

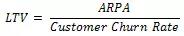

判断SaaS业务是否可行的两条准则

第一条,LTV与CAC 的比例> 3, 越高越好。许多优秀的SaaS业务在初期并不符合这些指导原则, 但可以看到他们如何能够在一段时间内改善业务。

第二条,收回CAC的时间 < 12 个月,越小越好。一些垂直行业可以做到 5 到 6 个月,甚至低于 3 个月,说明这可能是现金流和盈利能力比较好的生意。

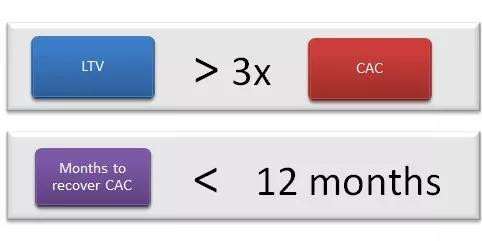

Daivd利用Hubspot的例子讲述了LTV与CAC对企业增长的影响:(HubSpot 是一家 B2B 的 SaaS 公司,成立于 2006 年,创始人是 Brian Halligan 和 Dharmesh Shah。在 8 年的时间里,它从零起步,成长为一家收入超过 1 亿美金的大公司,并且于 2014 年成功上市。)

从表中的第二行可以看出,在所示的五个季度里,他们的单位经济状况(LTV:CAC比率)有了显着的提高。最大的推动力是将MRR调整率从3.5%降低到1.5%。这极大地推动了客户的终身价值。他们也能够为每个客户提高他们的AVG MRR。

客户流失率的重要性

中国市场上的SaaS企业毛利比较高,基本都超过 70%,有的甚至高达 80% 。不过,由于销售成本较高,这些上市公司的净利率并不是非常高。 销售成本占总成本比例通常大于 50%,由新、老客户共同分担。因此,这类企业要有较强的销售能力。

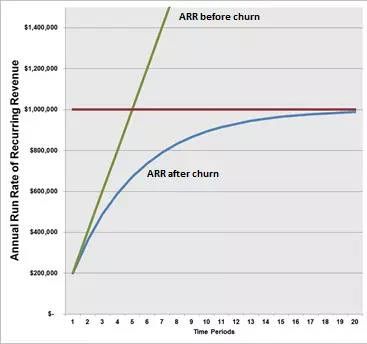

在SaaS业务的早期,客户流失真的没有多大的关系。假设你每个月都失去3%的客户。当你只有一百个客户时,失去三个并不可怕。你可以轻松地去找另三个来代替它们。但是,随着业务规模的扩大,问题就会变得不同。想象一下,你已经变得非常大,现在有一百万个客户。3%的流失意味着你每个月都会失去30,000个客户!原来这是一个更难取代的数字。

定义了您能够以多快的速度发展业务,还定义了业务可以达到的最大规模。

客户流失率的一个被忽视的方面是流失率和新的ARR的增加率不仅

以上就是关于SaaS行业的大背景,分类以及通用的商业逻辑。各个细分领域的明星公司,VC在SaaS行业的参与情况,以及商业逻辑和版图扩张之路,请继续关注下一期小线菌的分享~

文章转载自公众号:线性资本,如有侵权,请联系删除。