宠物经济迎来爆发,垂直渠道的机会在哪里?

关键词:宠物经济丨行业风向丨创业机会

全文共3200字,建议阅读时间10分钟

深夜回家,还没来得及给自己热一口饭,却先看看小狗的狗粮够不够吃;出差几天,最担心的莫过于家里猫咪过得好不好……这是很多人生活中的一些缩影,却也是国内宠物经济开始火热的印证。

事实上,当下国内的宠物经济产业链条已经覆盖了上游的宠物繁殖销售、宠物食品用品生产加工,以及下游的宠物医疗、宠物美容、宠物寄养、宠物培训、宠物保险等相关产品服务,增量与增速都在以肉眼可见的速度增长。无论是创业者还是资本都想在寻找千亿市场中的结构性机会。

我们希望通过今天的内容,能回答以下问题:

1、中国的宠物经济市场经历了怎么的发展历史

2、我国宠物市场的发展现状

3、近些年的投资趋势折射出哪些资本偏好与市场机会

4、VC视角怎么看宠物经济机会

Part1

市场规模超千亿,渗透率还有极大空间

人类驯养宠物的历史可以追溯到石器时代,当时人类驯化并圈养牲畜、野兽,用于生产、生活和打猎等,后来功能逐步演练,如民间开始养狗看门,养猫捕鼠除害,是作为家畜圈养,而皇家则饲养仙鹤、梅花鹿等用于观赏。现代人养宠则主要是为了娱乐。

2019年底,行业规模将突破3000亿

随着人们物质生活条件的提升,人们对精神层面的需求更为丰富,近年来养宠人和宠物数量均大幅提升。据极光大数据,2013年至今,宠物主数量持续增长,宠物市场规模逐步扩大,预计到2019年底,中国宠物数量将达到5582万,宠物行业规模将达3457亿元。

数据来源:极光大数据

饲养渗透率低,养宠人群消费潜力大

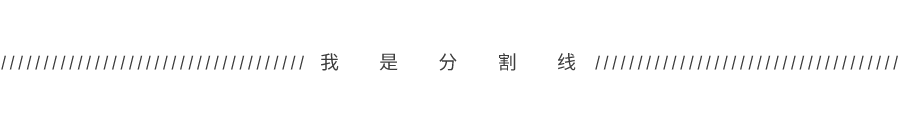

从宠物数量来看,我国宠物还有较大的增长空间。《2019年中国宠物行业白皮书》显示,2019年我国城镇宠物数量达到了9915万只,如按一个家庭一只宠物来算(有些家庭养了多只宠物,所以实际渗透率比计算结果还低),2019年我国宠物在家庭中的渗透率仅为21.32%,远低于欧美发达国家宠物渗透率。如以发达国家40%的渗透率为基线的话,我国宠物渗透率的还有19.68%以上的增长空间。

数据来源:公开数据

从养宠能力来看,我国养宠人群有着极强的消费潜力。宠物报告显示:与2018年相比,2019年人们为单只宠物的年消费金额达到5561元,同比增长545元,增幅为10.9%。目前我国养宠人群主要为80、90后,他们占养宠总人数的比例高达54.81%。而80、90后,他们一方面更愿意为兴趣花钱,另一方面他们也是当前社会的主要劳动力,具有较强的经济能力。

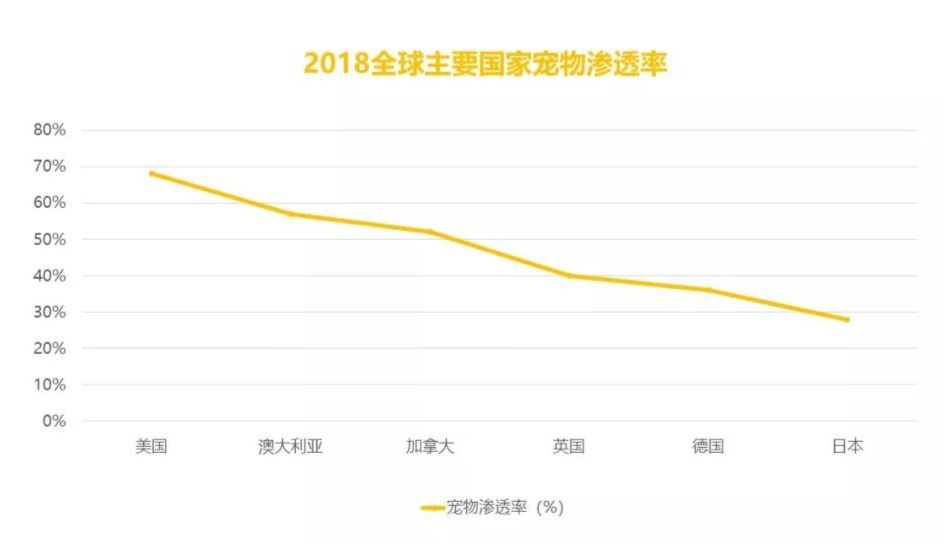

产业链构成:覆盖从生到死,从物质到精神

生活水平的提高让人们对待宠物的方式发生了巨大的变化,宠物地位日渐提升,饲养者人数越来越多,同时也更愿意花费金钱、时间、精力来饲养宠物,巨大的需求带动宠物产业链的全面发展。

从供给和需求来看,我国宠物产业链主要分为宠物用品和宠物服务,再加上繁殖、销售和一些衍生服务等,可谓是覆盖了从宠物出生到死亡全过程,从基础的衣食住行到高端的美容娱乐,并有人性化趋向。

宠物产业链概况

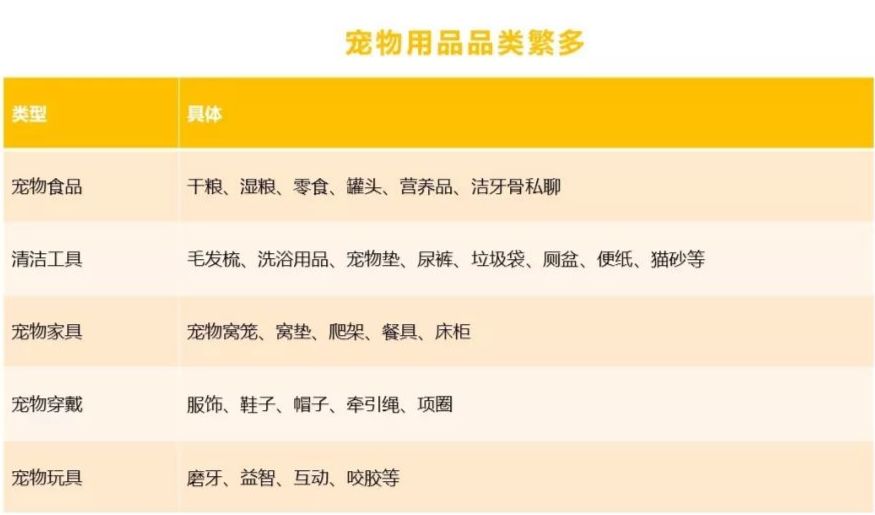

目前我国宠物市场主要以宠物用品和宠物服务两大块为主。

宠物用品品类繁多,其中宠物食品是刚性需求也是消耗量最大的,在宠物用品市场占到70%以上。

宠物服务的发展向人类同等需求看齐,主要包括宠物医疗、宠物美容、培训、寄养、摄影、殡葬、婚介服务等。

加上前端的宠物繁殖和销售,以及后续衍生出来的宠物保险等虚拟服务,宠物产业链条日趋庞大。

Part2

行业进入快速发展期,市场空无巨头

行业发展:进入快速发展期,未来十年国内品牌将崛起

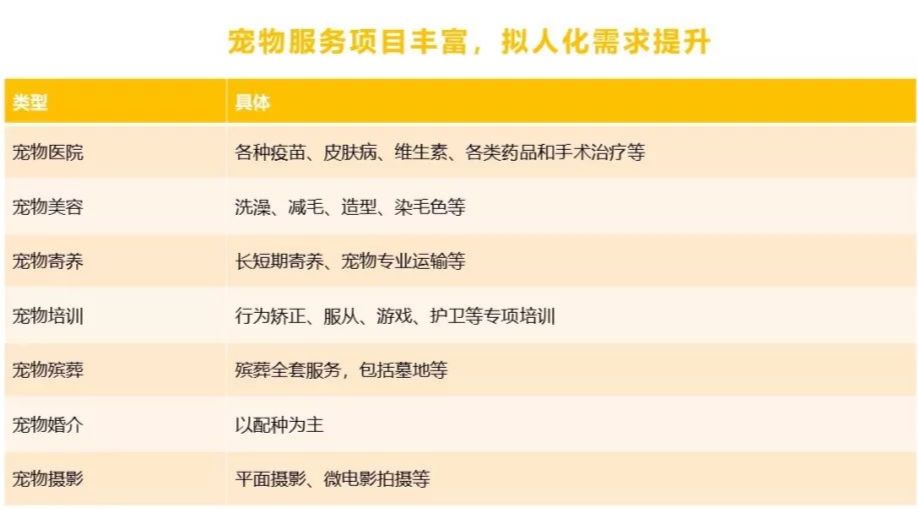

消费观念的改善及资本的介入使宠物服务业逐步兴起,当前宠物行业已经进入快速发展期。按养犬政策及消费水平等因素划分,总体上可以将中国宠物产业发展分为4个阶段:

启蒙期:1990-2000年,养犬政策由“禁养”转变为“限养”,宠物基数初步积累,“把宠物作为伴侣”的理念开始得到广泛宣传;

孕育期:2000-2010年,规范饲养成为政策主旋律,宠物开始充当家庭成员的角色,宠物产品生产制造企业及线上宠物服务平台开始涌现;

快速发展期:2010-2020年,宠物消费观念进一步改善,加上资本的持续布局,具有全产业链整合基因的在线宠物平台爆发式增长,宠物服务业随之兴起,宠物医疗企业发展壮大;

成熟期:2020-2030年,国内自主产品开始崛起,线上平台及线下美容机构成为主要入口,未来规范性要求的提升及行业增速的放缓或将加速行业整合,强者有望突围。

空有广阔前景,却无一巨头诞生

无论是宠物经济增长空间,还是养宠人群的消费能力,宠物经济都具有极大的发展空间。虽然近些年资本关注度明显提升,但中国宠物行业依旧没诞生过巨头。

从公开资料来看,国内宠物行业只发生过几起屈指可数的兼并、收购案。如瑞派收购我爱我宠、瑞鹏收购美联合纵、普瑞生物以2.11亿元收购华南生物65.02%股份等。青铜资本分析认为:宠物经济与互联网行业有相似之处,但它还具备传统行业印记,因此宠物行业要诞生一个巨头不需要大量企业的死亡,只需要行业内大量企业的兼并与融合。

阻止行业内企业兼并与融合主要原因有三:一是国产品牌自身实力不济,难以发起兼并与收购;二是宠物经济不高的利润阻碍了企业的大量兼并与融合;三是宠物经济具有零售店“少聚集、大分散”特征,这种特征具有“认人不认店”的竞争壁垒,不利于企业间大规模的兼并与收购。

从行业的融资数据来看,宠物巨头的诞生不仅需要巨大的市场培育,还要经历大量企业的整合筛选,这也给了宠物经济的企业们成为行业独角兽的机会,毕竟宠物经济中存在这许多机遇。

Part3

资本动作活跃,赛道机会多

资本入局,宠物经济走向成熟分水岭

资本从来不是万能的,但另一方面,拥有最强财富嗅觉、行业研究能力的资本,同样是用来观察行业的关键视角。从近两年的宠物资本时间,我们可以可发现一些有趣的变化。

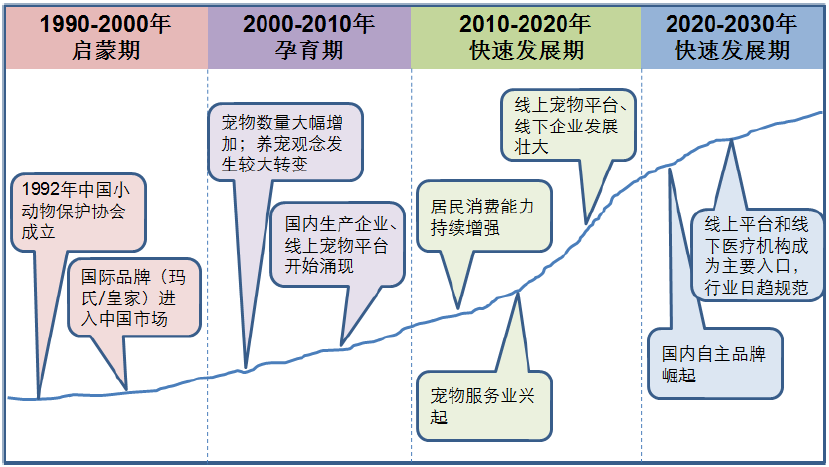

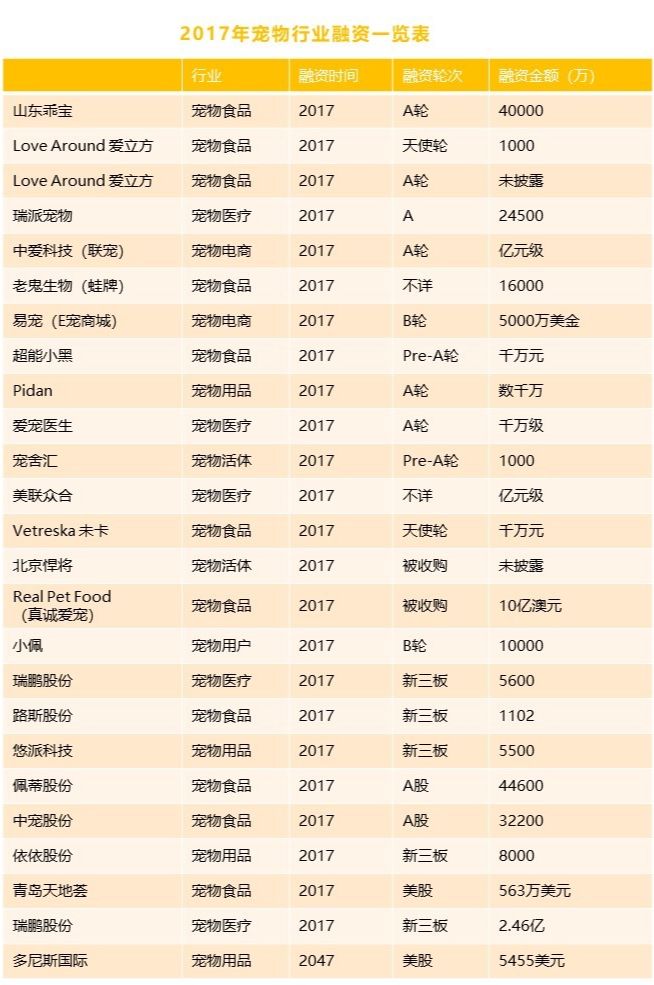

2017年:投融资金额近80亿、宠物上市公司实现零突破,79%资本(约64亿)流向宠物食品,约为前五年总和(数据来源于宠物家)。

2017年宠物行业融资时间资本细分领域流向分布

2017年中国宠物行业融资一览表,数据来源:公开资料

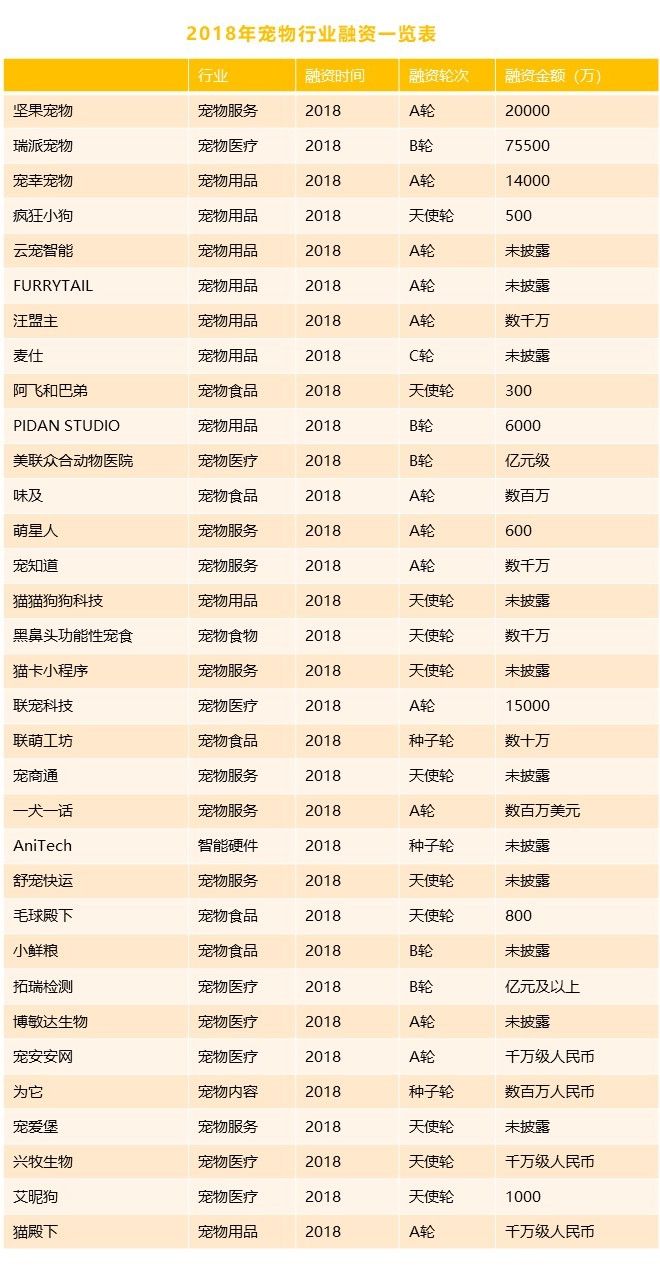

2018年:融资事件33起,早期融资事件(A轮及之前)占80.87%,宠物服务、宠物医疗、宠物用品等全面开花。

2018年中国宠物行业融资一览表,数据来源:公开资料

资本局:市场虽小,资本大鳄已控局

宠物食品:感情需求带来经济上的刚性支出,养宠也催生了宠物经济的繁荣,吸引了资本的高度关注。“民以食为天”,猫狗亦同,在宠物食品领域国内已有中宠股份(002891)和佩蒂股份(300673)两家上市公司,年营收规模10亿元,但与全球营收1400亿元的玛氏宠物食品业务相比,差距明显。农牧业大佬新希望也在2017年联合厚生资本等,斥资50亿元收购澳洲宠物食品公司Real Pet Food。

宠物医疗:在全国总量17000家的宠物医院中,部分连锁巨头已规模初现。其中,TOP3的玩家为高瓴资本(控制芭比堂等品牌)、瑞鹏、瑞派,不过这三者的总份额也只有8.24%,这一市场仍高度分散,也是最受PE/VC青睐的整合方向。

宠物疫苗:宠物行业内还有很多赛道发展速度也非常快。10亿元规模的宠物疫苗市场被默沙东、辉瑞、梅里亚等几乎100%进口垄断,本土机构如中牧股份、普莱柯、生物股份选择从代理或自主研发寻找突破口,试图分一杯羹。与宠物医疗、伤人事件相关的宠物保险,也蕴藏着一定的投资机会。

本文参考:

新财富:资本大鳄布控2000亿宠物经济局

青铜资本:宠物经济:一门千亿级的孤独生意

宠物家:今年80亿资本涌入宠物行业,透露出哪些信号?

天风证券:宠物经济势头正劲,谁会成为王者?

长江证券:宠物专题之“萌发”的蓝海市场

疯狂BP·倾情出品

《创业者必备的BP制作指南》

原价129元,限时特价79元

一次购买,终身有效